Блог RUVDS на Хабре видел всё: популяризацию JavaScript и крутые переводные материалы, яхтинг, вопросы образования и профессионального развития, бургеры, сыры, пиво и календари с кибердевушками. Задумка поговорить об основах трейдинга и работы на фондовом рынке возникала у нас давно, и вот почему. Большинство компаний, пишущих на биржевую тематику, имею чёткую цель: получить клиентов для своих инструментов и брокерских счетов, а значит, в их статьях инвестирование — исключительно привлекательное занятие, которое должно стать хобби каждого гика. Единственное, что мы можем предложить начинающим трейдерам — это VPS с торговыми платформами, и у нас нет мотивов представлять мир торговли на фондовом рынке как средство разбогатеть.

Мы решили сделать серию статей об основах торговли и наиболее популярных активах для новичков. Честно, без воззваний нести деньги брокеру или открывать свой счёт в конкретном банке. Ну а решать, ваш это путь или нет, — исключительно вам. Иногда гораздо выгоднее и даже быстрее освоить новый стек разработки и прокачать свою заработную плату и стабильный доход до нужного вам уровня.

Никакой установленной суммы нет. Среди брокеров можно услышать сумму от 100 000 рублей, но понятно, что это история для пассивного поведения самого инвестора-новичка (то есть если вы поручаете управление капиталом брокеру и сами не принимаете решение по сделкам). Если вы решили попытаться заработать своими силами, то за основу можно взять такие минимумы:

Но, повторюсь, это условные суммы: вы можете выбрать свою, иногда минимальный размер средств на счёте регламентирован брокером, у которого вы будете обслуживаться.

Главное, определить важные параметры тех средств, которые вы готовы вложить.

Напрямую — никак. В РФ физические лица не имеют права на совершение самостоятельных инвестиций в фондовый рынок. Для доступа к Мосбирже и другим площадкам вам необходимо заключить договор на брокерское обслуживание и открыть брокерский счёт. После этого вы можете доверить управление своими деньгами профессиональному участнику фондового рынка (большие суммы) либо начать совершать сделки самостоятельно (если суммы небольшие).

Есть множество стратегий торговли на фондовом рынке (трейдинг), но не все они подходят новичкам. Давайте разберём основные.

Скальпинг — популярный тип трейдинга, при котором трейдер получает прибыль с любого движения цены. Это работа на коротких таймфреймах (иногда даже 5 минут или минута). Подходит тем, для кого трейдинг — основная работа (профессия), требует сосредоточенности и внимания к мелочам.

Фундаментальный трейдинг — тип трейдинга, в котором трейдер торгует в среднесрочной перспективе с использованием фундаментального анализа. Он анализирует и прогнозирует движение рынка и совокупность показателей эмитентов ценных бумаг в портфеле и на основании полученных заключений совершает сделки. Это довольно консервативный метод торговли, он вполне подходит новичкам, которые начинают как раз с фундаментального анализа.

Технический трейдинг — трейдер торгует на любых таймфреймах на основе технического анализа. Сделки закрываются не на основе информации о рынке и эмитенте, а на основе прогнозов изменения цен исходя из того, как они менялись в схожих внешних условиях. По сути это торговля на анализе тенденций. Подходит более опытным трейдерам, однако уже на этапе обучения стоит начать осваивать основы технического анализа.

Ещё одна подходящая для новичков стратегия — это трейдинг на среднесрочном периоде. Принципы действия те же, что и у скальпинга, но прибыль или убыток фиксируются на основе движения цен в среднесрочном периоде (час, несколько часов, сутки). Этого времени достаточно, чтобы провести глубокий анализ и принять решение или определиться со стратегией. Очень стабильный и комфортный метод торговли.

Высокочастотный трейдинг (если вы давно на Хабре, то наверняка читали о нём) — это трейдинг, где трейдерами являются компьютеры, совершающие миллионы вычислительных операций в секунду, чтобы получить максимальную прибыль. Он интересен, перспективен и тем более актуален для программистов, но нужно знать, что он небезопасен, требует знаний и опыта трейдинга, а также может быть атакован или блокирован. Пока до конца не ясно, является ли ВЧ-трейдинг будущим всей мировой трейдинговой системы, но перспективы у него определённо есть.

Ну и два типа трейдинга используются исключительно профессионалами и крупными институциональными участниками рынка.

Моментный трейдинг — торговля за счёт движения цен внутри разных таймфреймов.

Трейдинг на долгосрочных таймфреймах — трейдинг, в основе которого лежит совокупность укрупнённых экономических процессов, внешних факторов, состояния и тенденций рынков.

Есть ещё одна стратегия трейдинга — повторение чужих действий в своей стратегии — не приведёт вас к профессионализму и не позволит выстроить грамотные отношения с фондовым рынком. Почитать подобные истории интересно и познавательно, но строить свой трейдинг исключительно на копировании очень плохая затея.

Выбранную стратегию вы всегда можете «лабораторно» проверить на данных прошлых периодов и посчитать, какой результат вы могли бы получить. Это дополнительная «тренировка» для ваших аналитических навыков.

Итак, вы ознакомились с типами трейдинга и…

Далее я рекомендую вам прочитать блоги крупных брокеров (но помните, что их иногда пишут не профессиональные финансовые копирайтеры и не опытные трейдеры, а маркетологи с филфаковским бэкграундом, поэтому максимум критичности!), посмотреть обучающие материалы (можно даже базовые вузовские учебники), пройти онлайн-курс от известных компаний (например, мне нравится бесплатная школа для новичков Инвестиции 101 от БКС, из русскоязычных материалов она самая сбалансированная). Есть ещё один способ — нанять преподавателя по биржевому делу из бывших трейдеров или из вуза, за короткое время вам доступно объяснят основы. Но не стесняйтесь спросить о наличии практического опыта.

На протяжении всего обучения вам будет нужен демо-счёт, где вы сможете оперировать виртуальными деньгами и не нести реальный убыток (впрочем, и не получать реальную прибыль). (Кстати, обратите внимание, что демо-счёт вас вдохновлять не должен, поскольку, во-первых, он сильно упрощён относительно реальной ситуации, во-вторых, может вас мотивировать и «подыгрывать»).

И вот когда вы вооружены базовой теорией до зубов и вы знаете, что японские свечи не продаются на Алиэкспресс и не подходят к Тойоте и Хонде, можно пробовать начинать работать с реальными деньгами на брокерском счёте.

А нет, стоп. Не хочу показаться доморощенным психологом, но знаю по себе: настройтесь, что вы — не волк с Уолл-стрит. Никакой уверенности, никакой расслабленности, никакого азарта. Вы — неопытный сапер на минном поле без карты мин. А значит максимум рационализма, рассуждений и осторожности.

Ну всё, начали.

Вам нужен брокер, а точнее, организация, где вы сможете открыть брокерский счёт. Брокер предоставит вам доступ к торговым инструментам, возьмёт на себя все технические и юридические риски. Все действия брокер совершает от вашего имени и за ваш счёт (если не оговорено иное), а вы как трейдер принимаете решение о том, какие активы приобретать, как формировать портфель и т.д. При желании (часто при определённом установленном объёме инвестиций) вам может быть предоставлен персональный брокер, с которым вы сможете в чате или по телефону консультироваться по поводу каких-то рисковых сделок, структурных продуктов, доступа к определённым инструментам и т.д.

Профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, именуется брокером. Это компания, которая имеет доступ к торговым площадкам фондового рынка и которая будет совершать сделки от вашего имени и за ваш счёт. Кроме этого, брокер является налоговым агентом и именно он надлежащим образом оформит и подаст декларации на уплату налогов или оформит налоговый вычет. Деньги на ваш счёт поступят уже «очищенными» от налогов. За свою деятельность брокер берёт комиссию — как правило, это очень небольшая сумма, зато гарантии и удобство — на высоком уровне.

Несмотря на то что рынок финансовых организаций жёстко регулируется, непрерывно появляются новые компании-мошенники, которые мимикрируют под брокеров. Они собирают деньги от потенциальных инвесторов, а затем исчезают без выполнения каких-либо обязательств. При этом они предлагают убедительные и «гиковские» аргументы: «у нас нейросети», «мы работает с биткоином, поэтому не получаем лицензию», «мы за высокочастотный трейдинг» и т.д. на самом деле, ни о какой технологичности мошенников и речи не идёт. Будьте осторожны.

Не нужно путать брокера с аналитиками и тем более с робоэдвайзерами. Если брокер по договору имеет массу обязательств, то эти субъекты никакой ответственности за свои советы и рекомендации не несут. Тем не менее, в любой компании-брокере работают целые аналитические службы, которые обеспечивают брокеров основой для принятия решений и данными для анализа.

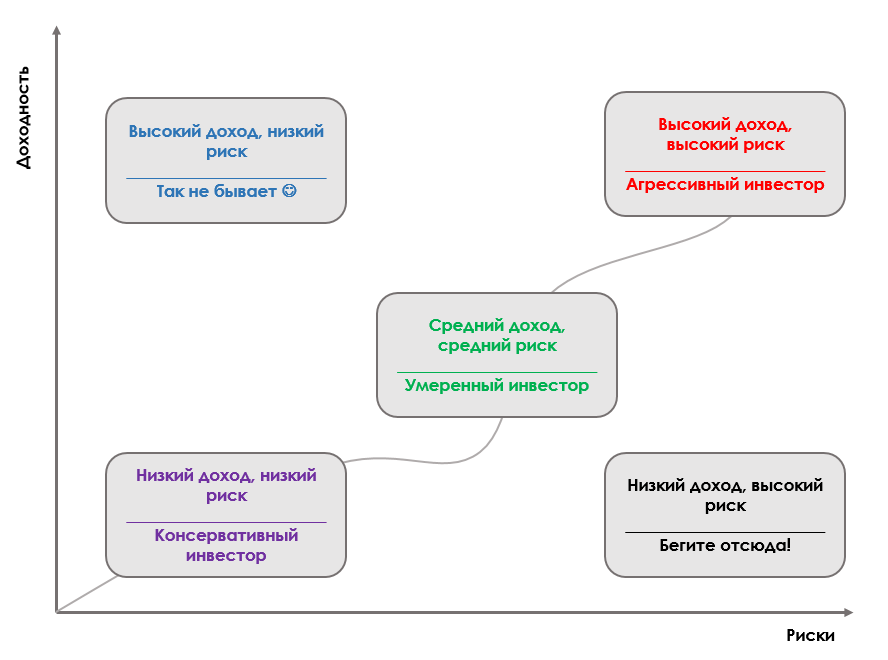

Есть три основных параметра инвестирования: доходность, период инвестирования и риск. Соответственно, каждый портфель определяется соотношением этих факторов. Тут, как в старой шутке: выбери любые два. На графике вы можете увидеть соотношение для разных типов инвесторов.

Думаю, самое оптимальное соотношение для инвестирования: диверсифицируйте — в надёжные инструменты вкладывайте не менее 40%, в высокорисковые — 10%, остальные 50% распределяйте исходя из ликвидности и вашей основной стратегии. Оптимальный срок инвестирования — до трёх лет (в том числе из-за налогового законодательства). Самый простой вариант для старта — завести ИИС (индивидуальный инвестиционный счёт, мы о нём в дальнейшем ещё поговорим).

Большинство новичков частного инвестирования совершают одни и те же типичные ошибки, которые отличаются лишь масштабом потерь. Не делайте так.

Следующие две ошибки относятся непосредственно к выбору инвестиционных инструментов и они являются двумя крайностями инвестиционного поведения.

Вот этот твит

вызвал вот такое движение:

Вот и прогнозируй свой портфель на основании Twitter (кстати, отличный способ — уже есть понимание, что твиты CEO корпораций и тем более политиков и в частности Д. Трампа активно влияют на тренды фондового рынка)

Знаете, что говорит о том, что вы подошли к работе на фондовом рынке правильно? Вам должно быть скучно. Азарт в инвестициях (любых!) — худший советчик.

Мы выбираем фондовый рынок по разным причинам: из интереса, для вложения и сохранения свободных денежных средств, из желания заработать или просто научиться чему-то новому. Некоторые разработчики после знакомства с фондовым рынком меняют специализацию и уходят в разработку торговых роботов.

Фондовый рынок — непростая история. В реальности никто не может постоянно успешно предсказывать будущее фондового рынка: сегодня попадёте в точку вы, а завтра другие инвесторы (на то это и спекулятивная торговля — в хорошем смысле этого слова). Это, конечно, не рулетка и не игровой автомат, но вся сложность заключается в том, чтобы определить тенденцию, научиться делать технический и фундаментальный анализ. Всё остальное базируется именно на этом. И программисты, математики, технари нередко хороши в анализе трендов, но сказать с первого дня «я эксперт в экономике» слишком самонадеянно и может обернуться против вас. Помните: риск есть всегда.

Ну и конечно, читайте финансовые, политические и инсайдерские каналы в Телеграм — там информация появляется первой (после Twitter ;-)).

Список литературы и сайтов сильно отличается в зависимости от выбранных инструментов, поэтому в статьях о разных инструментах будут дополнительные отсылки.

Если у вас есть опыт инвестирования (позитивного или негативного), расскажите в комментариях, как вы начинали, на что натыкались и бросили ли это дело?

Мы решили сделать серию статей об основах торговли и наиболее популярных активах для новичков. Честно, без воззваний нести деньги брокеру или открывать свой счёт в конкретном банке. Ну а решать, ваш это путь или нет, — исключительно вам. Иногда гораздо выгоднее и даже быстрее освоить новый стек разработки и прокачать свою заработную плату и стабильный доход до нужного вам уровня.

Сколько денег должно быть у начинающего инвестора и где их брать?

Никакой установленной суммы нет. Среди брокеров можно услышать сумму от 100 000 рублей, но понятно, что это история для пассивного поведения самого инвестора-новичка (то есть если вы поручаете управление капиталом брокеру и сами не принимаете решение по сделкам). Если вы решили попытаться заработать своими силами, то за основу можно взять такие минимумы:

- «стандартный» минимум — 10 000 рублей

- ИИС (индивидуальный инвестиционный счёт) — до 400 000 руб. в год

- для покупки отечественных голубых фишек — 10 000 руб.

- для покупки зарубежных продуктов — сильно зависит от выбранных активов

Но, повторюсь, это условные суммы: вы можете выбрать свою, иногда минимальный размер средств на счёте регламентирован брокером, у которого вы будете обслуживаться.

Главное, определить важные параметры тех средств, которые вы готовы вложить.

- В начале своей инвестиционной практики не инвестируйте последнее, у вас должен оставаться запас денежных средств. Одна из моих лучших практик — откладывать 10% от любого дохода (левых, правых, премий и бонусов — вот вообще всех, даже подарков). Если нет цели накопления на что-то важное, часть этих денег можно испробовать в торговле на фондовом рынке.

- Не берите кредит на инвестиции (исключение — леверидж, специальное плечо от брокера) — вы можете потерять заёмные деньги, а не приумножить. И если свои потерять обидно, то чужие ещё и страшно.

- Будьте готовы «освободить» свои средства на срок около 3 лет — иногда это связано с возвратом НДФЛ, иногда с формированием долгосрочного низкорискового портфеля и т.д. Ну и плюс к тому, вы точно не сразу найдёте наиболее выигрышную для вас стратегию.

Как выйти на торги на бирже?

Напрямую — никак. В РФ физические лица не имеют права на совершение самостоятельных инвестиций в фондовый рынок. Для доступа к Мосбирже и другим площадкам вам необходимо заключить договор на брокерское обслуживание и открыть брокерский счёт. После этого вы можете доверить управление своими деньгами профессиональному участнику фондового рынка (большие суммы) либо начать совершать сделки самостоятельно (если суммы небольшие).

- Работа напрямую с брокером — вы заключаете договор, устанавливаете торговые платформы и начинаете экспериментировать, основываясь на своих знаниях или (что неплохо, но рискованно) на обсуждениях на форумах профессиональных трейдеров и трейдеров-любителей. Это самый оптимальный вариант для новичков.

- QUIK — набор инструментов для анализа и торговли с крайне быстрым обновлением данных. Можно торговать на российских и зарубежных фондовых рынках. Безопасен за счёт шифрования данных.

- MetaTrader5 — программа для торговли инструментами срочного, валютного и фондового рынка. Позволяет создавать кастомные отчёты и торговые алгоритмы на языке программирования MQL5.

- Работа в мобильном приложении брокера или банка — очень лайтовая версия для начинающего инвестора, в которой доступны все атрибуты торговли (новости, аналитика, ретроспективы, советы, портфели, готовые стратегии и т.д.), но при этом вы не погружаетесь в самые интересные и сложные детали инвестирования.

- Использование готовых торговых стратегий — инструмент для инвесторов, которым не интересно развиваться, им просто нужно вложить деньги для будущего роста. Вы вкладываетесь в готовую портфельную стратегию и просто ждёте, когда она сработает и вы закроетесь в плюсе (как правило, у них всегда положительный результат, хоть часто и небольшой). Несмотря на линейную простоту выбора, не стоит отворачиваться от этого способа инвестирования: «расковыряв» свой портфель, вы можете изучить принципы формирования портфеля, комбинирование продуктов и рисков, аналитику, которая лежит в основе стратегии.

- Начать люто программировать и писать своих торговых роботов для высокочастотной торговли — вариант для сильных кодом хабровчан. Однако это не лучший способ для реальной работы, поскольку площадки иногда ищут формы противодействия такому подходу, роботы подвергаются атакам злоумышленников. Однако написать своего торгового робота означает разобраться в самых тонких нюансах работы фондовых и валютных рынков, это может стать вашим шагом к новой профессии или в работе команды брокеров и банков.

Как торговать?

Есть множество стратегий торговли на фондовом рынке (трейдинг), но не все они подходят новичкам. Давайте разберём основные.

Скальпинг — популярный тип трейдинга, при котором трейдер получает прибыль с любого движения цены. Это работа на коротких таймфреймах (иногда даже 5 минут или минута). Подходит тем, для кого трейдинг — основная работа (профессия), требует сосредоточенности и внимания к мелочам.

Фундаментальный трейдинг — тип трейдинга, в котором трейдер торгует в среднесрочной перспективе с использованием фундаментального анализа. Он анализирует и прогнозирует движение рынка и совокупность показателей эмитентов ценных бумаг в портфеле и на основании полученных заключений совершает сделки. Это довольно консервативный метод торговли, он вполне подходит новичкам, которые начинают как раз с фундаментального анализа.

Технический трейдинг — трейдер торгует на любых таймфреймах на основе технического анализа. Сделки закрываются не на основе информации о рынке и эмитенте, а на основе прогнозов изменения цен исходя из того, как они менялись в схожих внешних условиях. По сути это торговля на анализе тенденций. Подходит более опытным трейдерам, однако уже на этапе обучения стоит начать осваивать основы технического анализа.

Ещё одна подходящая для новичков стратегия — это трейдинг на среднесрочном периоде. Принципы действия те же, что и у скальпинга, но прибыль или убыток фиксируются на основе движения цен в среднесрочном периоде (час, несколько часов, сутки). Этого времени достаточно, чтобы провести глубокий анализ и принять решение или определиться со стратегией. Очень стабильный и комфортный метод торговли.

Высокочастотный трейдинг (если вы давно на Хабре, то наверняка читали о нём) — это трейдинг, где трейдерами являются компьютеры, совершающие миллионы вычислительных операций в секунду, чтобы получить максимальную прибыль. Он интересен, перспективен и тем более актуален для программистов, но нужно знать, что он небезопасен, требует знаний и опыта трейдинга, а также может быть атакован или блокирован. Пока до конца не ясно, является ли ВЧ-трейдинг будущим всей мировой трейдинговой системы, но перспективы у него определённо есть.

Ну и два типа трейдинга используются исключительно профессионалами и крупными институциональными участниками рынка.

Моментный трейдинг — торговля за счёт движения цен внутри разных таймфреймов.

Трейдинг на долгосрочных таймфреймах — трейдинг, в основе которого лежит совокупность укрупнённых экономических процессов, внешних факторов, состояния и тенденций рынков.

Есть ещё одна стратегия трейдинга — повторение чужих действий в своей стратегии — не приведёт вас к профессионализму и не позволит выстроить грамотные отношения с фондовым рынком. Почитать подобные истории интересно и познавательно, но строить свой трейдинг исключительно на копировании очень плохая затея.

Выбранную стратегию вы всегда можете «лабораторно» проверить на данных прошлых периодов и посчитать, какой результат вы могли бы получить. Это дополнительная «тренировка» для ваших аналитических навыков.

Итак, вы ознакомились с типами трейдинга и…

Далее я рекомендую вам прочитать блоги крупных брокеров (но помните, что их иногда пишут не профессиональные финансовые копирайтеры и не опытные трейдеры, а маркетологи с филфаковским бэкграундом, поэтому максимум критичности!), посмотреть обучающие материалы (можно даже базовые вузовские учебники), пройти онлайн-курс от известных компаний (например, мне нравится бесплатная школа для новичков Инвестиции 101 от БКС, из русскоязычных материалов она самая сбалансированная). Есть ещё один способ — нанять преподавателя по биржевому делу из бывших трейдеров или из вуза, за короткое время вам доступно объяснят основы. Но не стесняйтесь спросить о наличии практического опыта.

На протяжении всего обучения вам будет нужен демо-счёт, где вы сможете оперировать виртуальными деньгами и не нести реальный убыток (впрочем, и не получать реальную прибыль). (Кстати, обратите внимание, что демо-счёт вас вдохновлять не должен, поскольку, во-первых, он сильно упрощён относительно реальной ситуации, во-вторых, может вас мотивировать и «подыгрывать»).

И вот когда вы вооружены базовой теорией до зубов и вы знаете, что японские свечи не продаются на Алиэкспресс и не подходят к Тойоте и Хонде, можно пробовать начинать работать с реальными деньгами на брокерском счёте.

А нет, стоп. Не хочу показаться доморощенным психологом, но знаю по себе: настройтесь, что вы — не волк с Уолл-стрит. Никакой уверенности, никакой расслабленности, никакого азарта. Вы — неопытный сапер на минном поле без карты мин. А значит максимум рационализма, рассуждений и осторожности.

Ну всё, начали.

Вам нужен брокер, а точнее, организация, где вы сможете открыть брокерский счёт. Брокер предоставит вам доступ к торговым инструментам, возьмёт на себя все технические и юридические риски. Все действия брокер совершает от вашего имени и за ваш счёт (если не оговорено иное), а вы как трейдер принимаете решение о том, какие активы приобретать, как формировать портфель и т.д. При желании (часто при определённом установленном объёме инвестиций) вам может быть предоставлен персональный брокер, с которым вы сможете в чате или по телефону консультироваться по поводу каких-то рисковых сделок, структурных продуктов, доступа к определённым инструментам и т.д.

Как выбрать брокера?

Профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, именуется брокером. Это компания, которая имеет доступ к торговым площадкам фондового рынка и которая будет совершать сделки от вашего имени и за ваш счёт. Кроме этого, брокер является налоговым агентом и именно он надлежащим образом оформит и подаст декларации на уплату налогов или оформит налоговый вычет. Деньги на ваш счёт поступят уже «очищенными» от налогов. За свою деятельность брокер берёт комиссию — как правило, это очень небольшая сумма, зато гарантии и удобство — на высоком уровне.

- Первое и главное — ваш брокер или форекс-дилер обязательно должен иметь лицензию Центрального Банка РФ. Проверить его можно в актуальных реестрах на сайте Банка. Если вам говорят, что лицензия вот-вот или на обновлении, откажитесь от отношений с такой компанией.

- Доверия заслуживают брокерские счета известных банков. Инвестиционные предложения есть у Сбербанка, ВТБ, Альфа-Банка, Тинькофф-банка и других. Отличаются они возможностями, минимальными условиями, набором инструментов и доступностью.

- Брокер должен не просто заключить договор на брокерский счёт, но и рассказать вам обо всех инструментах, предоставить доступ к десктопным и мобильным приложениям, необходимым для инвестиционной деятельности.

- Даже если вы собрались инвестировать пассивно (доверить управление капиталом брокеру), у вас должны быть инструменты контроля и мониторинга состояния ваших счетов, вы можете видеть детали всех сделок и транзакций.

- Рекомендую вам обратить внимание на зарубежных брокеров, например, один из популярных вариантов с хоть какой-то русскоязычной поддержкой это Interactive Brokers. Его отличают торговые программы с огромным количеством функций и аналитических возможностей.

- Дополнительная страховка — срок деятельности компании на рынке. Если она действует более 3 лет, как правило, компании можно доверять.

Несмотря на то что рынок финансовых организаций жёстко регулируется, непрерывно появляются новые компании-мошенники, которые мимикрируют под брокеров. Они собирают деньги от потенциальных инвесторов, а затем исчезают без выполнения каких-либо обязательств. При этом они предлагают убедительные и «гиковские» аргументы: «у нас нейросети», «мы работает с биткоином, поэтому не получаем лицензию», «мы за высокочастотный трейдинг» и т.д. на самом деле, ни о какой технологичности мошенников и речи не идёт. Будьте осторожны.

Не нужно путать брокера с аналитиками и тем более с робоэдвайзерами. Если брокер по договору имеет массу обязательств, то эти субъекты никакой ответственности за свои советы и рекомендации не несут. Тем не менее, в любой компании-брокере работают целые аналитические службы, которые обеспечивают брокеров основой для принятия решений и данными для анализа.

Как формировать портфель?

Есть три основных параметра инвестирования: доходность, период инвестирования и риск. Соответственно, каждый портфель определяется соотношением этих факторов. Тут, как в старой шутке: выбери любые два. На графике вы можете увидеть соотношение для разных типов инвесторов.

Думаю, самое оптимальное соотношение для инвестирования: диверсифицируйте — в надёжные инструменты вкладывайте не менее 40%, в высокорисковые — 10%, остальные 50% распределяйте исходя из ликвидности и вашей основной стратегии. Оптимальный срок инвестирования — до трёх лет (в том числе из-за налогового законодательства). Самый простой вариант для старта — завести ИИС (индивидуальный инвестиционный счёт, мы о нём в дальнейшем ещё поговорим).

Как потерять деньги с гарантией?

Большинство новичков частного инвестирования совершают одни и те же типичные ошибки, которые отличаются лишь масштабом потерь. Не делайте так.

- Не торгуйте на удачу и на авось. Каждое ваше действие должно быть продуманным и обоснованным — и что особенно важно — основанным на данных и аналитике. Например, вы увидели маяки роста акций Газпрома и решили «сбросить» свой пакет на фоне роста, а на следующий день они выросли на 40%. Почему? Потому что рынок ждал выхода позитивной финансовой отчётности и повышенных дивидендов — отчётность выкатили, рост пошёл. Вы правильно считали сигнал рынка, но недополучили прибыль, потому что поторопились. А для опытного инвестора положение дел в компании-эмитенте и информация обо всех событиях — важнейший инструмент. Даже если вы не можете дать точный прогноз и глубокое объяснение рыночным процессам, вы должны как минимум знать, на каких трендах стоит продавать, покупать или держать активы вашего инвестиционного портфеля.

- Не ожидайте мгновенной феерической прибыли — нельзя «торгануть на 10 000 и через неделю вывести 100 000» (даже мошенникам). В зависимости от стратегии инвестирования формируется доходность, которая может быть в том числе отрицательной. «Сказочная» прибыль может быть результатом рисковой инвестиции опытного инвестора, но и это чаще всего лишь дело случая, потому что результаты высокорисковых инвестиций слабо прогнозируются.

- Бросить работу ради ухода в инвесторы — самое худшее, что может случиться с новичком. Путь от первой мысли до опытного брокера может занять и 3 года, и 5 лет довольно плотного обучения. Я скажу прямо по своему опыту: даже после 3 лет специализации финансовой математики, управления ценными бумагами и биржевого дела в вузе единственное, что вы можете сделать профессионально и достоверно — это распознать мошенников. «Делать деньги» на бирже не выходит, нужно дополнительное обучение и практика. Опять-таки, в основном, брокеры, которые работают с клиентскими счетами, являются сотрудниками финансовых организаций и, кроме комиссионных выплат, имеют оклад и в случае чего могут легко горизонтально переместиться в аналитику или обучение. Если вы бросаете всё, ставите QUIK, подключаете счёт и начинаете «играть на бирже», готовьтесь мало есть, плохо одеваться и много экономить. Вывод прост: либо торговля на фондовом рынке для вас источник дополнительного дохода и интеллектуальное хобби, либо вы сознательно обучаетесь и меняете профессию. И да, торговля на бирже это не игра, это именно работа, даже для частного инвестора.

- Страшнее предыдущего пункта ошибок нет, но уверенное второе место занимает использование для своих первых шагов на фондовом рынке денег, который вам нужны сейчас или в ближайшее время. Например, если вы копите на ипотеку, автомобиль или любую другую крупную и нужную покупку, и вдруг решили быстро «докопить», оставьте эту затею — слишком высок риск. А вот если у вас есть «кубышка», куда вы откладываете свободные средства и вы уверены, что в ближайшее время деньги вам не понадобятся (я рекомендую рассматривать период инвестирования 3 года), можно спокойно попробовать себя в приумножении капитала через брокерский счёт. Но помните — вы можете не просто не получить дополнительную прибыль, но и потерять основную сумму вложения.

- Не связывайтесь с виртуальной валютой.

Следующие две ошибки относятся непосредственно к выбору инвестиционных инструментов и они являются двумя крайностями инвестиционного поведения.

- Ошибочно использовать только один инструмент инвестирования (например, вкладывать только в акции одной компании, только в доллары, только в золото и т.д.). Точнее, в таком случае вы получаете не активное инвестирование, а довольно консервативный инструмент «сохранения» денег, который может принести доход в долгосрочном периоде. Такой тип инвестирования по эффективности можно сравнить с банковским депозитом.

- Не менее ошибочно инвестировать во всё подряд, особенно в рисковые инструменты, непонятные стартапы, новые компании, в акции на фоне хайпа вокруг каких-то событий. Такое отношение к своему портфелю приводит к потере доходности, непонимании основ структурных инвестиций. В конце концов, вы можете попасть в такую ситуацию, когда просто не сможете прогнозировать поведение участников рынка и реакцию рынка на них.

Вот этот твит

вызвал вот такое движение:

Вот и прогнозируй свой портфель на основании Twitter (кстати, отличный способ — уже есть понимание, что твиты CEO корпораций и тем более политиков и в частности Д. Трампа активно влияют на тренды фондового рынка)

Знаете, что говорит о том, что вы подошли к работе на фондовом рынке правильно? Вам должно быть скучно. Азарт в инвестициях (любых!) — худший советчик.

Мы выбираем фондовый рынок по разным причинам: из интереса, для вложения и сохранения свободных денежных средств, из желания заработать или просто научиться чему-то новому. Некоторые разработчики после знакомства с фондовым рынком меняют специализацию и уходят в разработку торговых роботов.

Фондовый рынок — непростая история. В реальности никто не может постоянно успешно предсказывать будущее фондового рынка: сегодня попадёте в точку вы, а завтра другие инвесторы (на то это и спекулятивная торговля — в хорошем смысле этого слова). Это, конечно, не рулетка и не игровой автомат, но вся сложность заключается в том, чтобы определить тенденцию, научиться делать технический и фундаментальный анализ. Всё остальное базируется именно на этом. И программисты, математики, технари нередко хороши в анализе трендов, но сказать с первого дня «я эксперт в экономике» слишком самонадеянно и может обернуться против вас. Помните: риск есть всегда.

Что почитать по теме?

- Московская Биржа — настольный сайт российского инвестора (один из)

- Quote.ru

- Обзор мошенников

- Brokers.ru — неплохие аналитические материалы и примеры, но помните, что сайт посвящён форексу, а форекс бывает разный (о валюте мы ещё поговорим).

- Сборник инвестиционных идей (можно разбирать как задачи)

- Масса аналитики по фин. рынкам

- Работа с портфельными стратегиями

- Деньги пришли

- Фанимани — много отдельных крутых роликов

Ну и конечно, читайте финансовые, политические и инсайдерские каналы в Телеграм — там информация появляется первой (после Twitter ;-)).

Список литературы и сайтов сильно отличается в зависимости от выбранных инструментов, поэтому в статьях о разных инструментах будут дополнительные отсылки.

Если у вас есть опыт инвестирования (позитивного или негативного), расскажите в комментариях, как вы начинали, на что натыкались и бросили ли это дело?