В последнее время нас штурмуют рекламой различных инвестиционных продуктов: Тинькофф Инвестиции, ВТБ Инвестиции, Сбер Инвестиции… Возможно, скоро у каждого банка будет свой инструмент для инвестирования. Но любой инструмент — это всего лишь посредник между вами и биржей. История современного фондового рынка в России началась не так давно, как в остальном мире. Первое публичное размещение акций (IPO) российской компании на фондовой бирже произошло лишь в 1996 году, всего 25 лет назад. Давайте подробнее изучим историю российского IPO.

Матчасть

Фондовый рынок или рынок ценных бумаг — это рынок, где происходит торговля акциями, облигациями, валютами и другими активами. Помимо торговли, фондовый рынок затрагивают и другие операции: налогообложение, выпуск ценных бумаг, хранение данных об участниках рынка и другие сопутствующие операции. В целом, инфраструктуру фондового рынка можно разделить на следующие элементы:

- функциональная — торговая площадка, где производятся действия с ценными бумагами, например, фондовая биржа;

- техническая — организации, которые способствуют совершению сделки, например депозитарии, хранящие информацию об участниках рынка (наличие тех или иных ценных бумаг);

- инвестиционная — сами участники рынка;

- информационная — СМИ и другие источники информации о текущем состоянии рынка.

В фондовый рынок вовлечены три типа участников:

- инвесторы (покупатели) — частные лица или компании, покупающие ценные бумаги;

- эмитенты (продавцы) — компании, которые выпускают и продают ценные бумаги;

- профессиональные участники (посредники) — это лица или компании, чья деятельность официально связана с биржей. Это могут быть банки, управляющие компании или брокеры, заключающие сделки от лица инвесторов.

Для того, чтобы стать профессиональным участником, необходимо пройти соответствующую сертификацию. Поскольку такой способ получения возможности совершать сделки на фондовом рынке довольно трудоемок, большинство инвесторов обращается к брокерам (например, широко рекламируемые инвестиционные продукты от крупных российских банков). За свою посредническую деятельность брокеры берут либо определенных процент, либо фиксированную плату.

Московская биржа

В России деятельность фондовых рынков регулируется Банком России и законодательством.

В основном, на фондовом рынке происходят сделки со следующими типами ценных бумаг:

Акции

Акция — это ценная бумага, предоставляющая право собственности на долю компании. Грубо говоря, покупая акцию, вы покупаете часть компании. Это даёт право на получение дивидендов, части имущества при ликвидации компании и право на участие в управлении акционерным обществом. Так, например, обладание 50 процентами от всех акций обеспечивает владельцу полный контроль над деятельностью компаний.

Акция в Российской империи

Акции бывают двух видов:

- обыкновенная акция — дают право на участие в управлении компанией и участвуют в распределении прибыли. Размер дивидендов определяется советом директоров и направляется собранию акционеров, которое может только уменьшить их размер. Распределение дивидендов между владельцами обыкновенных акций производится в зависимости от количества купленных акций;

- привилегированная акция — в отличие от обыкновенной, привилегированная акция может обладать как ограниченным правом на участие в управлении компанией, так и расширенным. Обладатель привилегированный акции получает возможность на получение гарантированного дохода, первоочередное выделение прибыли на выплату дивидендов и погашение стоимости акций при ликвидации компании.

Облигации

Фактически, облигация — это долговая расписка. Покупая облигацию, вы передаете компании определенную сумму, которую компания обязуется вернуть с процентами в установленный срок.

Что такое IPO?

IPO (Initial Public Offering) — это первое публичная продажа акций компании. Грубо говоря, это выход компании на биржу. Причин для этого может быть несколько, одна из них — желания привлечь дополнительный капитал. Рынок растёт, в него закачивается всё больше денег и компании хотят урвать часть этого пирога. Для этого они выходят со своими акциями на биржу, продают их и получают дополнительные средства без взятия кредита.

Процесс выхода на биржу может занимать до нескольких лет. Перед самим размещением ценных бумаг предусмотрены следующие этапы IPO:

- Аудит компании, формирования отчетности, полировка недостатков и оценка капитализации;

- Заключение договора с андеррайтером — юридическим лицом, функцией которого является вывод акций на биржу и сопровождение IPO.

- Деятельность компании проверяется независимыми экспертами;

- Публикация меморандума с основной информацией о компании — её финансах, текущей капитализации, и другими, важными для потенциальных инвесторов, аспектами;

- Выбор биржи;

- Получение одобрения со стороны биржи;

- Запуск рекламной кампании;

- Приём предварительных заявок от инвесторов на приобретения пакета акций (таким образом формируется определенный ценовой диапазон стоимости акций);

И после всех этих этапов — размещение акций на бирже.

История российского IPO после развала СССР

История современного фондового рынка в России началась после либерализации экономики в 1991 году. Условия для возрождения фондового рынка оказались неблагоприятными, так как до 90-х движение финансовых потоков определялось решениями партийных и финансово-экономических органов. Однако даже в условиях плановой экономики СССР нашлось место так называемому «черному рынку», и при том весьма немалому: так в 1986 году Михаил Горбачёв озвучил величину теневого оборота в размере 10 млрд рублей. 25 декабря 1990 года было принято Постановление Совета Министров РСФСР №601 «Об утверждении Положения об акционерных обществах», с которого началось возрождение рынка ценных бумаг. Однако махинации с приватизацией в 1993-1994 годах и низкий уровень финансово-экономической грамотности населения не позволял рынку развиваться, поэтому первые публичные размещения акций в России не являлись столь популярными и обширными.

20 ноября 1996 года ОАО «ВымпелКом» (торговая марка «Билайн») разместил американские депозитарные расписки (ADR) на Нью-Йоркской фондовой бирже (NYSE), став первой российской компанией, проведшей IPO. Это позволило привлечь более 60 млн долларов на развитие сети. С этого момента началось формирование рынка (1996-2002 года). Этот период отличался двумя особенностями: малым количеством проводимых IPO и их размещением на иностранных биржах. Первую особенность можно объяснить тем, что подготовка и проведение IPO требует значительных предварительных расходов (услуги андеррайтеров, аудиторов, проведение рекламных кампаний, роуд-шоу и другие траты), а в то время далеко не все российские компании могли себе это позволить. Вторую — тем, что на зарубежных биржевых площадках присутствовали все группы инвесторов, в том числе институциональные. В начале 2000-х российскому финансовому рынку как раз таки недоставало именно институциональных инвесторов. Первый выход на российский рынок акций случился только в 2002 году, когда произошло публичное размещение информагентства «РосБизнес Консалтинг» на отечественных биржах ММВБ и РТС. Тогда компании удалось привлечь 13.3 млн долларов.

В 2004-2007 годах в России наблюдался взрывной рост количества IPO. За это время свои акции разместило множество российских компаний: «Калина», «Иркут», «Седьмой континент», «Лебедянский», «Арсагера» и т. д. Наиболее удачным оказался 2007 год, в котором Россия стала европейским лидером по объему средств, привлеченных посредством IPO — 36 млрд долларов. Лидерами среди компаний оказались «Роснефть», «Сбербанк» и «ВТБ» — 10.4 млрд долларов, 8.8 млрд долларов и 8 млрд долларов соответственно. Часто IPO проводилось в виде двойного размещения — акции размещались одновременно на западной площадке (в основном на Лондонской фондовой бирже) и на Московской бирже.

В 2008 году случился мировой финансовый кризис, который значительно ухудшил ситуацию на рынке IPO. Так за 2009 год только три российские компании провели IPO. В середине 2010-х российские компании стали активно проводить делистинг, выкупая свои ценные бумаги на иностранных биржах. 24 мая 2011 года состоялось IPO Российской интернет-компании «Яндекс». По объему привлеченных средств (1.3 млрд долларов) IPO «Яндекса» стало вторым среди интернет-компаний после Google, который привлек 1.67 млрд. долларов в 2004 году.

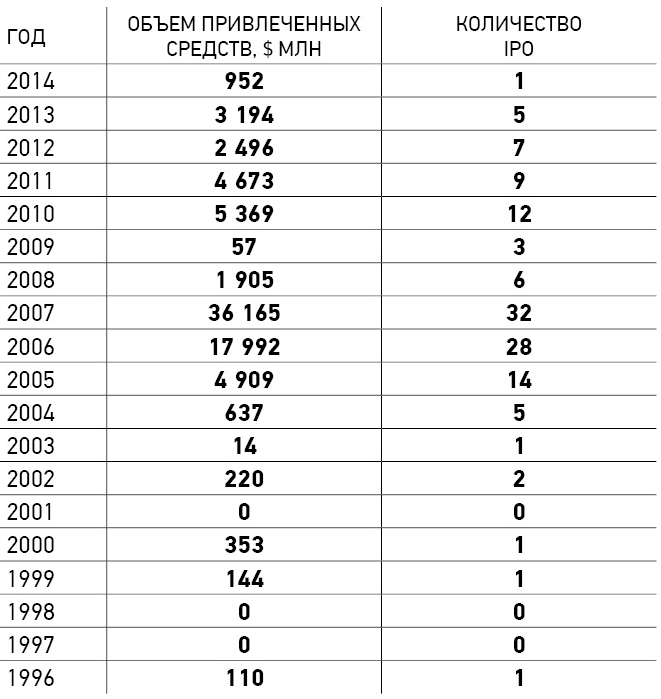

Динамика российских IPO по количеству и объему привлеченных средств за 1996-2014 года. Хорошо заметен бум в 2004-2007 годах и резкий упадок во время Мирового экономического кризиса. Источник: PBN Company, PwC, Preqveca

После 2011 года количество IPO и привлеченных инвестиций оставляло желать лучшего. Из реанимации после финансового кризиса Россия переместилась в обычную палату. Ситуацию осложняли санкции и мало предсказуемые геополитические события. Одно стало ясно точно — время многомиллиардных размещений осталось в прошлом. Особенно плохо пришлось российскому рынку капитала. Некоторые эксперты даже предрекали смерть рынка IPO в России — так в 2018 году на Московской бирже не состоялось ни одного IPO.

Ситуация начала меняться в 2019 году. В этом время на российский рынок вышла лишь одна компания, HeadHunter. Это было первое IPO российской технологической компании за шесть лет со времен выхода на биржу QIWI в 2013 году и первое за два года для отечественных предприятий в целом. При размещении на бирже NASDAQ компания заработала 220 млн долларов, что было оценено инвесторам как позитивный сигнал для отечественного венчурного рынка. В ноябре 2020 года на IPO вышла компания Ozon. Онлайн-ритейлер привлек 1.2 млрд долларов. В конце 2020 и начале 2021 года уже несколько российских игроков заявили о намерениях выйти на IPO: первым стало размещение дискаунтера FixPrice на Лондонской бирже (конец 2020 года). За текущий год российские компании провели сделки на рынке акционерного капитала на 2.4 млрд долларов — это рекордный объем с 2011 года. Хотя пандемия стала непростым испытаниями для многих секторов мировой и российской экономики, 2020 год стал бумом IPO во всем мире и в нынешнем году этот бум продолжается. К тому же низкие ставки по депозитам буквально вынудили физических лиц познакомиться с другими инвестиционными инструментами и выйти на биржу. Немалую роль в этом сыграли мобильные приложения (такие как «ВТБ Инвестиции» и «Тинькофф Инвестиции»), сделавшие процесс входа на фондовый рынок удобнее и проще. На данный момент популярность акций, их рост и шумиха вокруг IPO вынуждают частных инвесторов оставаться на бирже и следить за событиями. В 2021 году ожидается, что на рынок могут выйти до 10 компаний и провести первичные и вторичные размещения на отечественных и зарубежных площадках на сумму около 10 млрд долларов.

Источник: исследовательский проект Barometer (РБК, 2021 год)

IPO конкретных компаний

Яндекс

Первая информация о проведении IPO Яндексом появилась 28 апреля 2011 года. На тот момент единственным акционером являлась голландская компания Yandex, а сам поисковик, по данным Comscore, занимал 6-е место среди мировых поисковых систем. Яндекс направил в Американскую комиссию по ценным бумагам уведомление о намерении провести IPO. Размещение акций планировалось на бирже NASDAQ. Со слов инсайдеров компания оценивалась в 6-9 млрд долларов.

23 мая 2011 года Яндекс успешно разместил свои акции на бирже. По итогу IPO, компания привлекла порядка 1.3 млрд долларов при цене акции в 25 долларов. IPO Яндекса стал крупнейшим после Google среди интернет-компаний (Google в 2004 году привлек порядка 1.67 млрд долларов). Капитализация после IPO составляла 8 млрд долларов.

Сейчас акция Яндекса стоит около 70 долларов, а его рыночная капитализация составляет 25.13 млрд долларов.

Ozon

2 октября 2020 года Ozon объявил о подачи заявления в комиссию по ценным бумагам и биржам США для проведения IPO. На тот момент капитализацию Ozon можно было оценить в 2.9 млрд долларов.

24 ноября 2020 года Ozon провел IPO, разместив как на американских, так и на российских биржах порядка 33 млн акций при начальной цене в 30 долларов за штуку. Уже в первые минуты после размещения акции подорожали на 33 процента. По итогу IPO Ozon привлек порядка 1.2 млрд долларов. Сейчас одна акция Ozon стоит порядка 58 долларов, а рыночная капитализация составляет 11.9 млрд долларов.

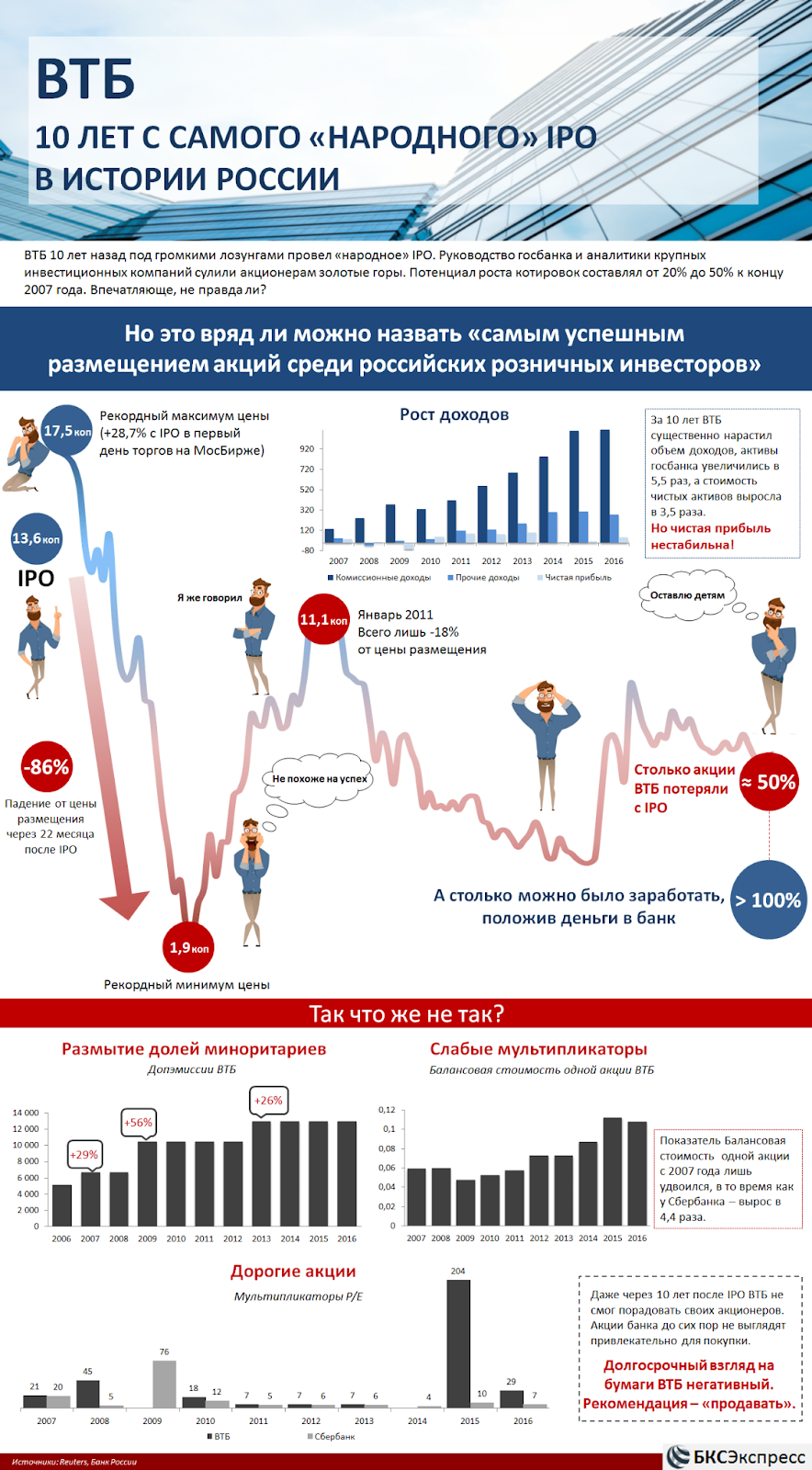

ВТБ

Если предыдущие IPO однозначно можно назвать успешными, то IPO ВТБ однозначно можно назвать провальным. IPO ВТБ активно рекламировалось под лозунгом «народное IPO», что подразумевало основных инвесторов в виде физических лиц. За сумму от 30 тысяч рублей можно было стать владельцем ещё одного «национального достояния». В мае 2007 года состоялось долгожданное IPO от ВТБ по 13.6 копеек за одну акцию. Но к августу того года цена упала ниже этой отметки и к концу 2009 года достигла 2 копеек. Подробнее об этом на инфографике ниже:

Источник — bcs-express.ru

Планы российских компаний по IPO

Ivi

Всем хорошо знакомая российская медиакомпания, главный проект которой — одноименный онлайн-кинотеатр. В прошлом году компания начала производить для него собственный контент. В ноябре 2020 года ivi подала заявку на IPO в американскую комиссию по ценным бумагам, выход на рынок ожидался в январе-марте 2021 года, но из-за нового закона, ограничивающего иностранное владение российскими информационными ресурсами, размещение отложили. Аналитики считают, что ivi, вероятно, выйдет на биржу где-то во втором полугодии нынешнего года. Исходя из размера и роста выручки (6.1 млрд рублей за 2019 год, рост на 55%), ivi могут оценить в сумму 700-800 млн долларов.

Совкомбанк

Частный российский банк, третий по величине активов среди частных банков и девятый по активам среди всех российских банков. В 2020 год банк начал изучать возможность проведения IPO, поджидая подходящего окна для входа на рынок в 2021 году. В январе Совкомбанк продлил срок размещения допэмиссии 5 млрд акций до 20 апреля 2022 года. Всего рассчитывается привлечь около 300-500 млн долларов.

ВкусВилл

Розничная сеть супермаркетов и торговая марка продуктов для здорового питания, появившаяся в 2009 году. На данный момент у компании более 1000 точек по всей России, а в мая 2020 года «ВкусВилл» открыл первую точку за рубежом (в Амстердаме). Компания рассматривает размещение на NASDAQ и Московской бирже. При годовой выручке 114 млрд рублей компания может стоит на рынке немногим менее 1 млрд долларов.

Другие компании

В перспективе планируется свыше десятка IPO российских компаний. Во многих случаях они будут размещены на Московской бирже, но некоторые компании рассматривают лондонскую LSE или американскую NASDAQ. Размер большинства планируемых IPO составляет приблизительно от 200 млн до 2 млрд долларов. Некоторые эксперты считают, что основной спрос на новые бумаги будут обеспечивать зарубежные инвесторы, но весомую долю смогут составить и российские частные инвесторы. Возможно, в обозримом будущем кроме названных выше компаний на IPO выйдут: «Cибур», «Mail.Ru Group (игровое подразделение), «Высочайший», «Азбука вкуса», «Яндекс.Такси», «Победа», «Softline», «EMC», «Wildberries».

Аренда облачного сервера с быстрыми NVMе-дисками и посуточной оплатой у хостинга Маклауд.